پیشتازی شناورهای هندی و سوپراسایز در بازار

شناورهای فله بر هندی سایز و سوپراماکس به موجب قابلیت های متنوع محبوبیت ویژه ای بین شناورداران و در صنعت کشتیرانی دارند.

نویسنده: سارا زینالزاده

کد خبر: ۷۷۱۹۸

به گزارش گروه بین الملل مانا، این گزارش دو بخشی نگاهی به بازار شناورهای هندی سایز و سوپراماکس در ماه آگوست سال جاری میلادی می اندازد و ضمن ارائه پیشینه ای از آن چشم اندازهای هر حوزه شامل گرایش های کشتی سازی، بررسی جزئی سوابق، طرف تقاضا و بازارهای چارتر و خرید و فروش را تشریح می کند.

به گزارش گروه بین الملل مانا، این گزارش دو بخشی نگاهی به بازار شناورهای هندی سایز و سوپراماکس در ماه آگوست سال جاری میلادی می اندازد و ضمن ارائه پیشینه ای از آن چشم اندازهای هر حوزه شامل گرایش های کشتی سازی، بررسی جزئی سوابق، طرف تقاضا و بازارهای چارتر و خرید و فروش را تشریح می کند. 1. توسعۀ ناوگان

(تحویل، اورق، رشد ناوگان)

در آغاز و تحت عنوان توسعۀ ناوگان به بررسی وضعیت کنونی ناوگان فله بر شناورهای هندی و سوپرا بر حسب تعداد، واحدهای تجاری، تناژ کلی، دفتر سفارش ها، تحویل، اوراق و رشد احتمالی ناوگان می پردازیم.

ناوگان فله بر هندی و یپرا را به پنج بخش تقسیم کرده ایم. در این بررسی، تنها شناورهای فله بر حمل کالای عمومی را لحاظ کرده ایم و تمام واحدهای تخصصی مانند شناورهای حمل ورقه های چوب یا شناورهای ویژه حمل زغال سنگ، سنگ معدن و سنگ گچ سیمان و غیره که بدون استفاده از تسهیلات تخلیه بندری می تواند کالای خود را تخلیه نماید.

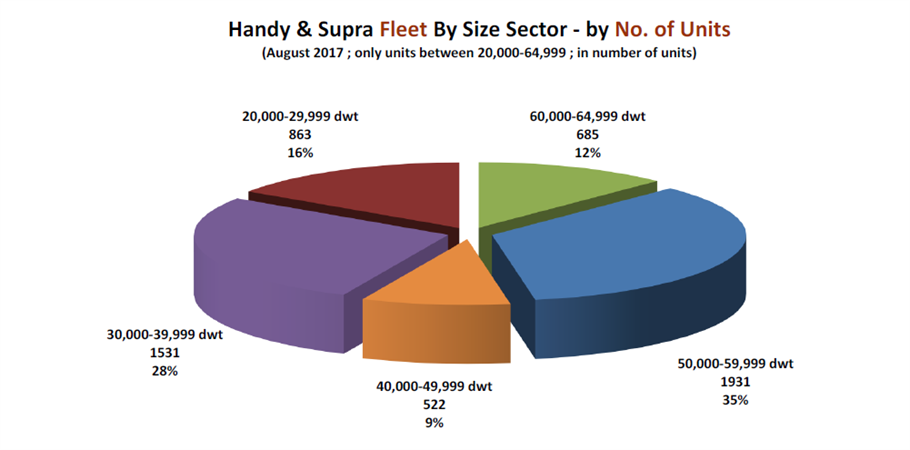

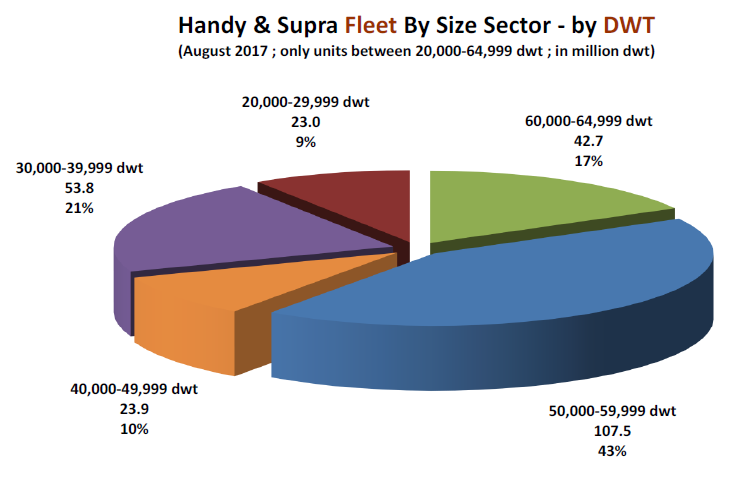

طبق محاسبات، ناوگان تجاری کنونی شناورهای فله بر هندی و سوپرا (شامل شناورهای فعال و در حال تعمیر) با ظرفیت بین 20 هزار تا 64 هزار و 999 DWT به پنج هزار و 532 فروند برابر با ظرفیت 251 میلیون DWT و در ماه آگوست سال جاری میلادی می رسد.

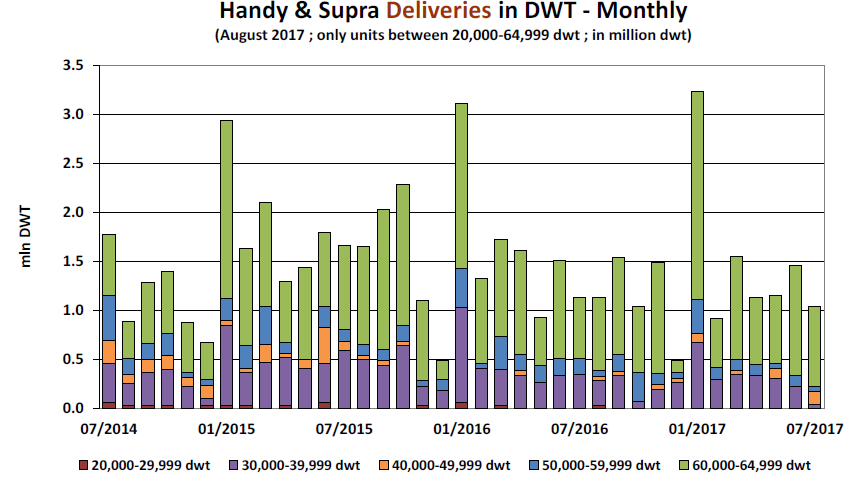

در هفت ماه نخست سال جاری میلادی، تحویل 195 فروند شناور در مجموع با ظرفیت 10 میلیون و 500 هزار DWT بین ظرفیت 20 هزار تا 64 هزار و 999 DWT ثبت شد. این شناورها 59 فروند شناور بین ظرفیت 30 هزار تا 39 هزار و 999 DWT، هشت فروند بین ظرفیت 40 هزار تا 49 هزار و 999 DWT و 16 فروند بین ظرفیت 50 هزار تا 59 هزار و 9999 DWT و 112 فروند بین 60 هزار تا 64 هزار و 999 DWT را شامل می شدند.

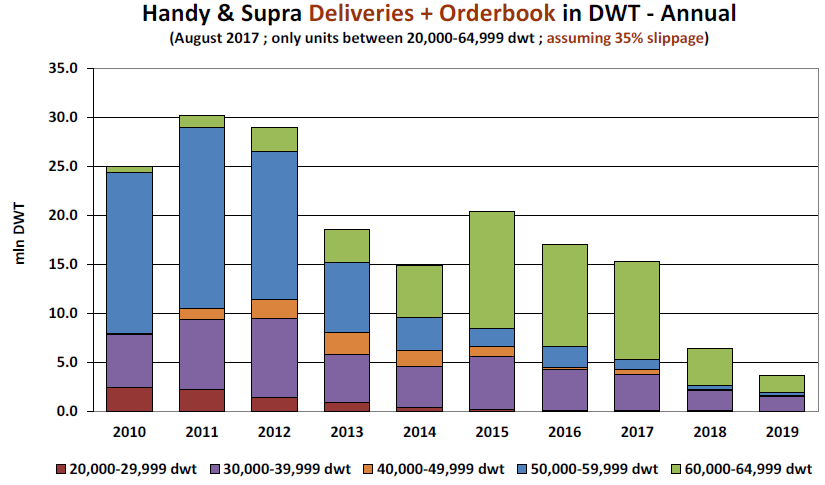

پس از افت تحویل شناورها به مالکان خود، انتظار می رود به طور کلی میزان تحویل شناورهای نوساز در سال جاری میلادی کمتر از 15.16 میلیون DWT باشد که در مقایسه با سال 2016 میلادی این رقم 17 میلیون DWT گزارش شده بود.

در هفت ماه نخست سال جاری میلادی، تعداد شناورهایی از نوع مذکور که روانۀ یاردهای اوراق شد به 84 فروند با ظرفیت بیت 20 هزار تا 64 هزار و 999 DWT و ظرفیت مجموه سه میلیون و 300 هزار DWT رسید. این شناورها شامل 29 فروند با ظرفیت بین 20 هزار تا 29 هزار و 999 DWT، شش فروند با ظرفیت بین 30 هزار تا 39 هزار و 999 DWT، 35 فروند با ظرفیت بین 40 هزار تا 49 هزار و 999 DWT، 12 فروند بین 50 هزار تا 59 هزار و 999 DWT و دو فروند شناور با ظرفیت 60 هزار تا 69 هزار و 999 DWT را تشکیل می دهد.

پیش تر پیش بینی شده بود که در بازار روبه رشد میزان اوراق شناورها در سال جاری میلادی کاهش یابد. همزمان با اجرایی شدن قانون سوخت کم سولفور و آب توازن شناورها در سال های آتی میزان اوراق شناورها افزایش خواهد یافت.

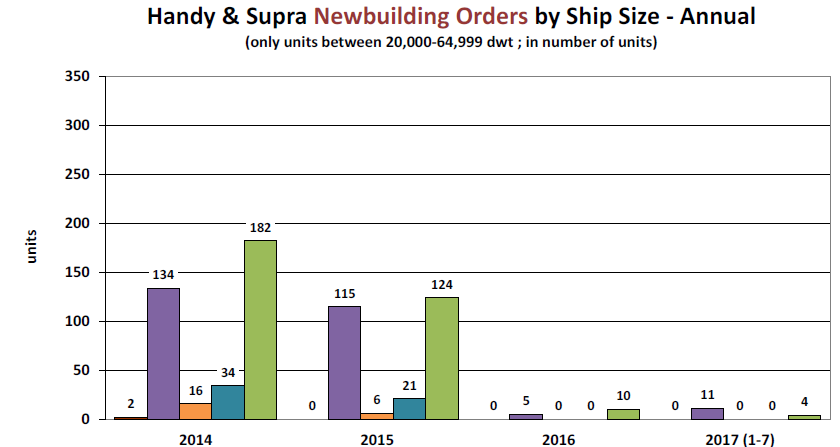

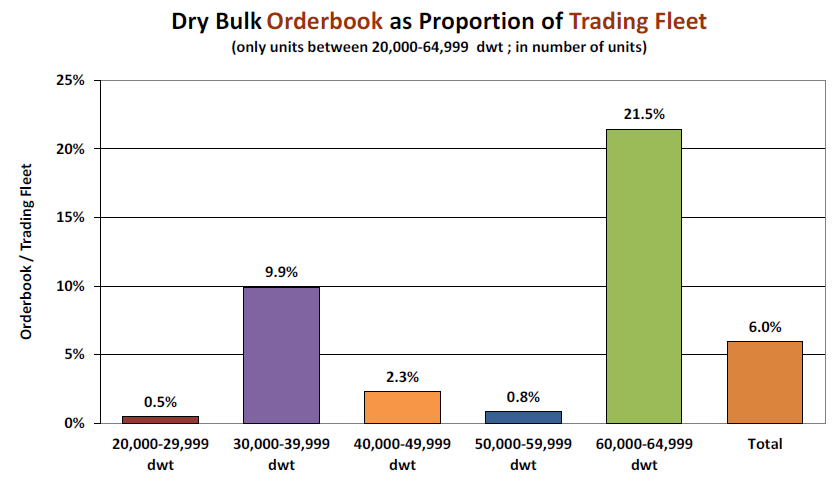

در هفت ماه نخست سال جاری میلادی، 15 فروند شناور سفارش داده شد که شامل 11 فروند به ظرفیت 30 هزار تا 39 هزار DWT و چهار فروند شناور به ظرفیت بین 60 هزار تا 64 هزار و 999 DWT می شود. تقاضای بازار برای سفارش بین 60 هزار تا 64 هزار و 999 DWT در ماه های آتی نیز دیده خواهد شد که نسبت تجارت این نوع شناورها به بالاترین حد خود می رسد و 21.5 درصد از سفارشات را به خود اختصاص می دهد. نسبت مجموع دفتر سفارشات ناوگان شناورها فله بر هندی و سوپرا بر حسب تعداد شش و بر حسب تناژ 6.5 DWT برآورد شده است.

تقسیم بندی شناورهای فله بر هندی و سوپرا:

اولتراماکس 000/60-999/64 DWT

سوپراماکس استاندارد: 000/50-999/59 DWT

هندی ماکس قدیمی: 000/40-999/49 DWT

هندی سایز 2: 000/30-999/39 DWT

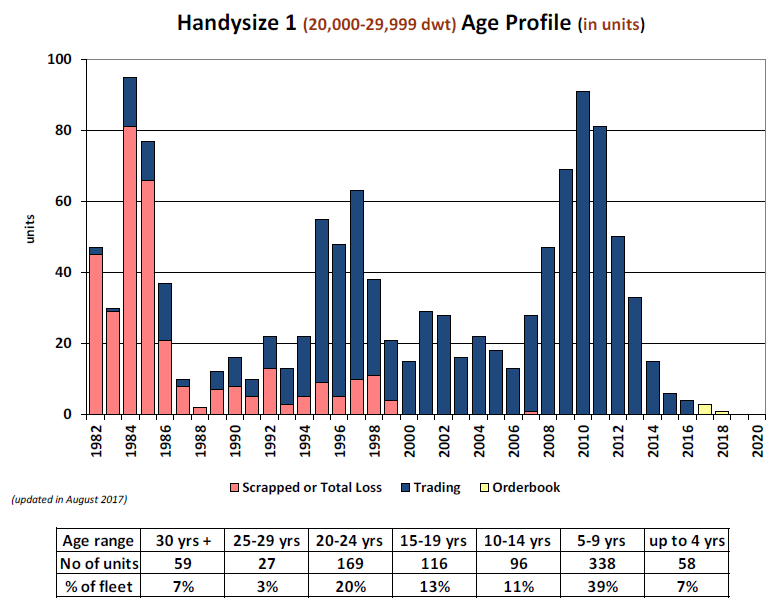

هندی سایز 1: 000/20-999/29 DWT

ناوگان شناورهای هندی و سوپرا بر حسب سایز و تعداد

ناوگان شناورهای هندی و سوپرا بر حسب سایز و ظرفیت

تحویل و دفتر سفارشات هندی و سوپرا بر حسب DWT- سالانه

تحویل این نوع شناورها در سال 2016 میلادی با ظرفیت بین 20 هزار و 64 هزار و 999 DWT در مجموع به 17 میلیون DWT و 325 فروند شناور رسید که خبر از سهم 61 درصدی شناورها به ظرفیت 60 هزار تا 64 هزار 999 DWT در این میان می دهد. این رقم در مقایسه با میزان تحویل شناورها در سال 2015 میلادی با افت 17 درصدی همراه شده اما همچنان به لحاظ حجم بالاست. پس از افت تحویل شناورها به مالکان خود، انتظار می رود به طور کلی میزان تحویل شناورهای نوساز در سال جاری میلادی کمتر از 15.16 میلیون DWT باشد

.

تحویل شناورهای هندی و سوپرا بر حسب DWT- ماهانه

در هفت ماه نخست سال چاری میلادی، تحویل 195 فروند شناور در مجموع با ظرفیت 10 میلیون و 500 هزار DWT ثبت بین ظرفیت 20 هزار تا 64 هزار و 999 DWT ثبت شد. این شناورها 59 فروند شناور بین ظرفیت 30 هزار تا 39 هزار و 999 DWT، هشت فروند بین ظرفیت 40 هزار تا 49 هزار و 999 DWT و 16 فروند بین ظرفیت 50 هزار تا 59 هزار و 9999 DWT و 112 فروند بین 60 هزار تا 64 هزار و 999 DWT را شامل می شدند.

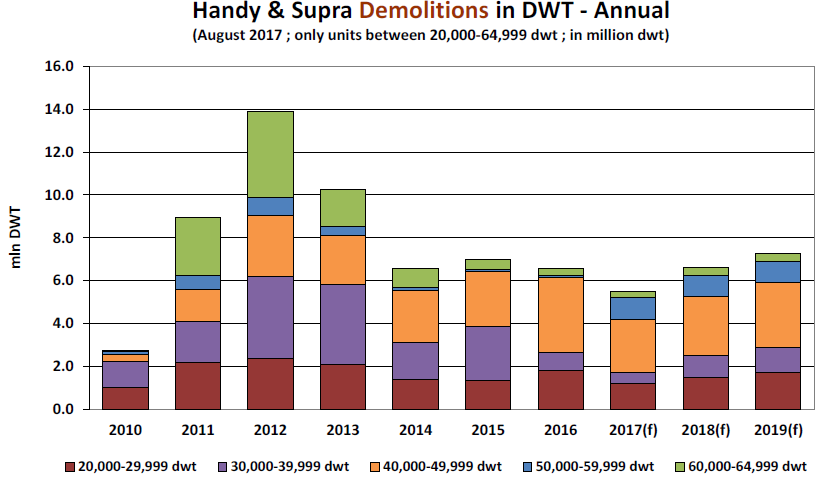

اوراق شناورهای هندی و سوپرا بر حسب DWT- سالانه

در سال 2016 میلادی میزان اوراق شناورهای هندی و سوپرا با ظرفیت بین 20 هزار تا 64 هزار و 999 DWT 5.8 درصد در مقایسه با مدت مشابه سال گذشته میلادی و بر حسب ظرفیت با کاهش همراه شد. پیش تر پیش بینی شده بود که در بازار روبه رشد میزان اوراق شناورها در سال جاری میلادی کاهش یابد. همزمان با اجرایی شدن قانون سوخت کم سولفور و آب توازن شناورها در سال های آتی میزان اوراق شناورها افزایش خواهد یافت.

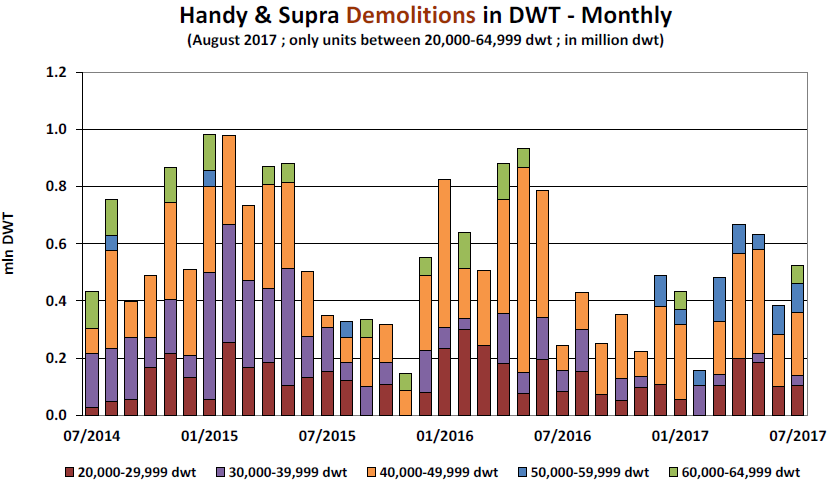

اوراق شناورهای هندی و سوپرا بر حسب DWT- ماهانه

در هفت ماه نخست سال جاری میلادی، تعداد شناورهایی از نوع مذکور که روانۀ یاردهای اوراق شد به 84 فروند با ظرفیت بین 20 هزار تا 64 هزار و 999 DWT و ظرفیت مجموعه سه میلیون و 300 هزار DWT رسید. این شناورها شامل 29 فروند با ظرفیت بین 20 هزار تا 29 هزار و 999 DWT، شش فروند با ظرفیت بین 30 هزار تا 39 هزار و 999 DWT، 35 فروند با ظرفیت بین 40 هزار تا 49 هزار و 999 DWT، 12 فروند بین 50 هزار تا 59 هزار و 999 DWT و دو فروند شناور با ظرفیت 60 هزار تا 69 هزار و 999 DWT را تشکیل می دهد.

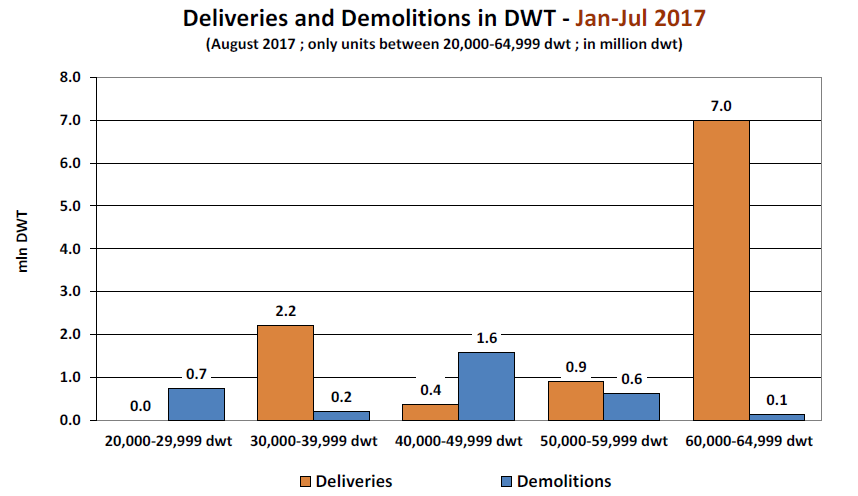

تحویل و اوراق شناورها بر حسب DWT- ژانویه تا جولای 2017

در هفت ماه نخست سال جاری میلادی، شناورهای مازاد به ظرفیت مجموع هفت میلیون و 200 هزار DWT و بین 20 هزار تا 64 هزار و 999 DWT در ناوگان وجود داشتند. این افزایش با ورود شناورهایی به ظرفیت بین 60 هزار تا 64 هزار 999 DWT و 30 هزار تا 39 هزار و 999 DWT ثبت شد. در مقابل ظرفیت شناورهای 40 هزار تا 49 هزار و 999 DWT و 20 هزار تا 29 هزار و 999 DWT کاهش یافت.

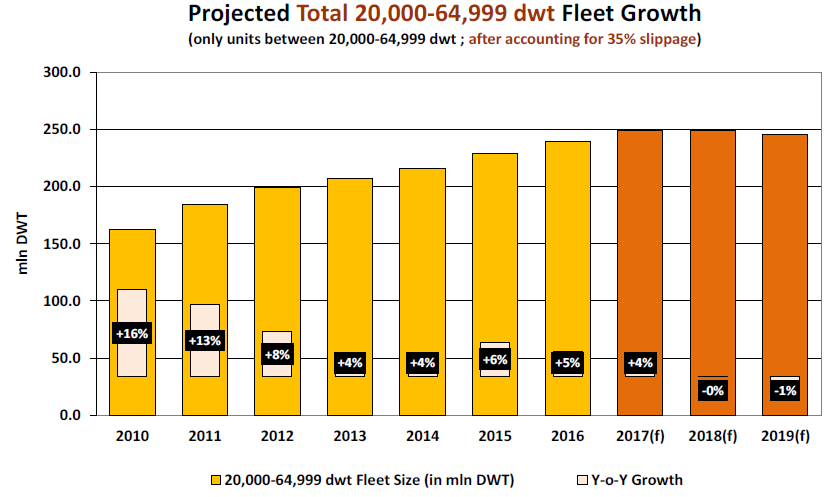

رشد ناوگان برای شناورهایی به ظرفیت 20 هزار تا 64 هزار و 999 DWT

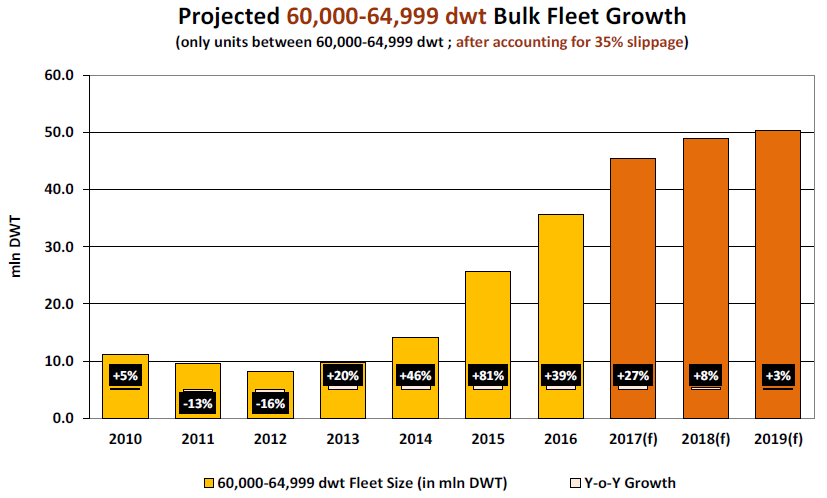

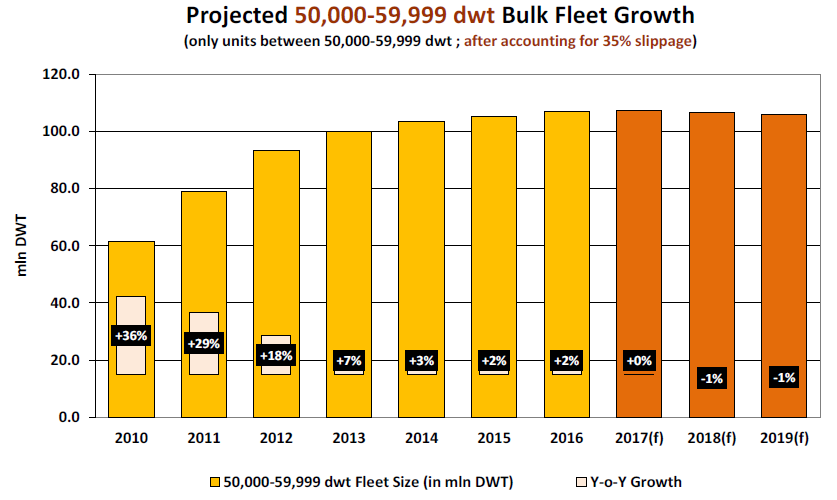

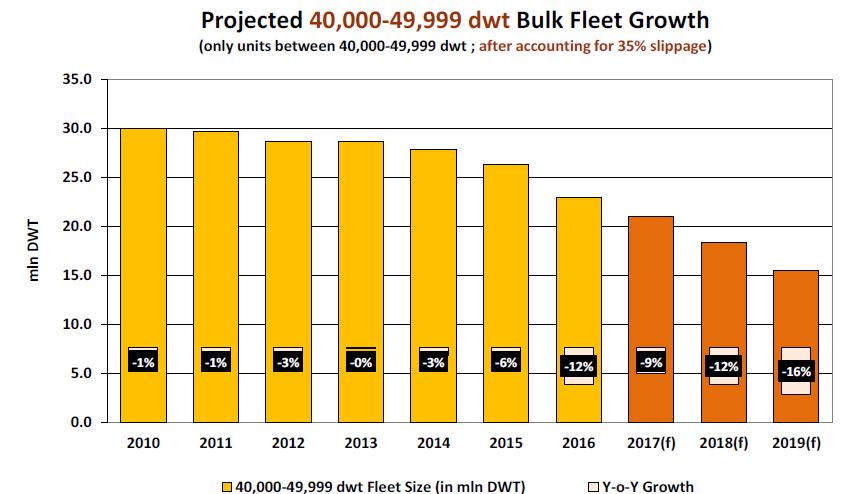

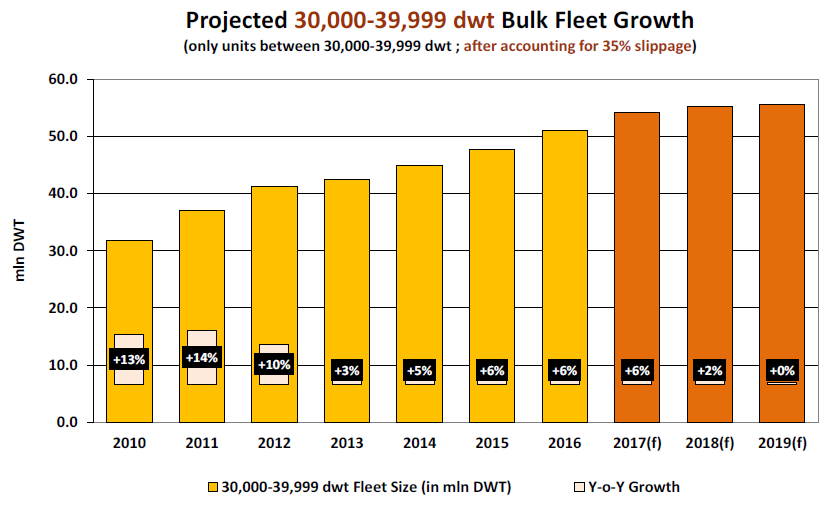

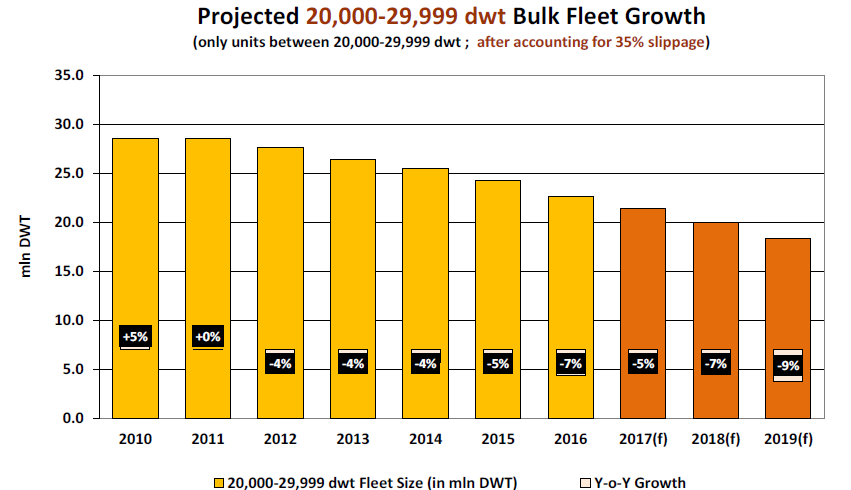

پیش بینی رشد ناوگان طی بازۀ زمانی سال 2017-2019 میلادی، بر اساس دفتر سفارش کنونی و پس از لحاظ کردن افت تحویل شناورها به مالکان و در نظرگرفتن سطح مشابه اوراق در مقایسه با مدت مشابه سال گذشته و علی رغم رشد کلی در بازار شناورهای فله بر هندی و سوپرا سایز است. این درحالی است که میزان اوراق با توجه به لازم الاجرایی شدن قانون آب توازن و سوخت کم سولفور از سوی سازمان بین المللی دریانوردی میزان اوراق در سال های آتی را افزایش خواهد داد.

رشد ناوگان برای شناورهایی به ظرفیت 60 هزار تا 64 هزار و 999 DWT

رشد ناوگان برای شناورهایی به ظرفیت 50 هزار تا 59 هزار و 999 DWT

رشد ناوگان برای شناورهایی به ظرفیت 40 هزار تا 49 هزار و 999 DWT

رشد ناوگان برای شناورهایی به ظرفیت 30 هزار تا 39 هزار و 999 DWT

رشد ناوگان برای شناورهایی به ظرفیت 20 هزار تا 29 هزار و 999 DWT

2. گرایش کشتی سازان

(سفارشات جدید، کشتی سازان مطرح)

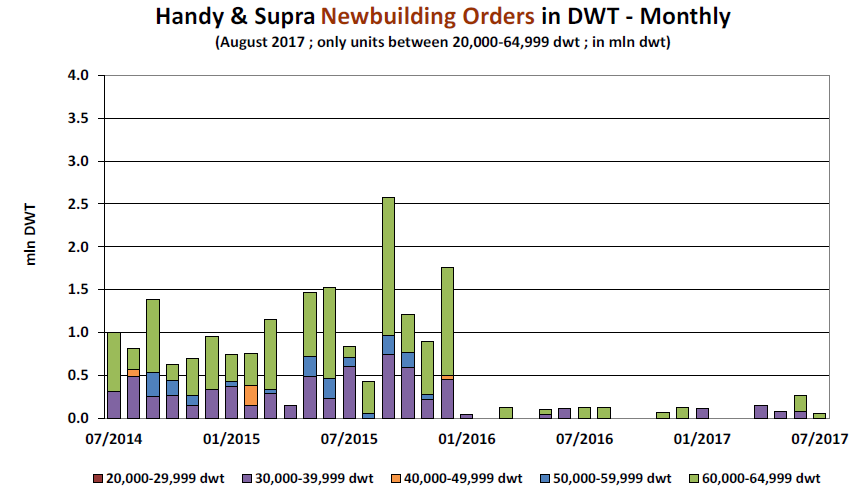

سفارش های ساخت شناور هندی و سوپرا بر حسب DWT- ماهانه

تنها 15 فروند شناور با ظرفیت 20 هزار تا 64 هزار و 999 DWT در سال 2016 میلادی سفارش داده شد که ظرفیت مجموع آن به 0.82 میلیون DWT رسید و در مقایسه با 266 فروند شناور برابر با 13 میلیون و 500 هزار DWT در سال 2015 میلادی افت قابل توجهی را تجربه کرد. از 15 شناوری که در سال گذشتۀ میلادی سفارش داده شد، پنج فروند سایزی بین 30 هزار تا 39 هزار DWT و 10 فروند با سایز بین 60 هزار تا 64 هزار و 999 DWT دارند. در هفت ماه نخست سال جاری میلادی، تعداد شناورهای تازه ساخت به 15 فروند رسید که 11 فروند ظرفیتی بین 30 هزار تا 39 هزار DWT و چهار فروند بین 60 هزار تا 64 هزار و 999 DWT دارند.

سفارش های ساخت شناور هندی و سوپرا بر حسب سایز- سالانه

بیشترین میزان سفارش ها در سال های گذشته از بین شناورها با ظرفیت بین 20 هزار تا 64 هزار و 999 DWT به شناورهایی با ظرفیت 60 هزار تا 64 هزار و 999 DWT تعلق گرفت که 124 فروند از آنها در سال 2015 میلادی سفارش داده شده بود. اما بازار کشتی سایزی در این بخش افت شدید سفارش ها را از سال گذشتۀ میلادی تاکنون شاهد بوده است.

دفتر سفارش فله خشک بعنوان بخشی از ناوگان تجاری

تمایل سفارش دهندگان برای سفارش شناورهایی با ظرفیت بین 60 هزار تا 64 هزار و 999 DWT در دفتر سفارش ها به خوبی منعکس شده است به گونه ای که بیتشرین نسبت سفارش برابر با 21.5 درصد از حجم کلی سفارش ها به این شناورها اختصاص یافت. نسبت ناوگان به دفتر سفارش شناورهای هندی و سوپرا شش درصد بر حسب تعداد شناورها و 6.5 درصد بر حسب ظرفیت DWT است.

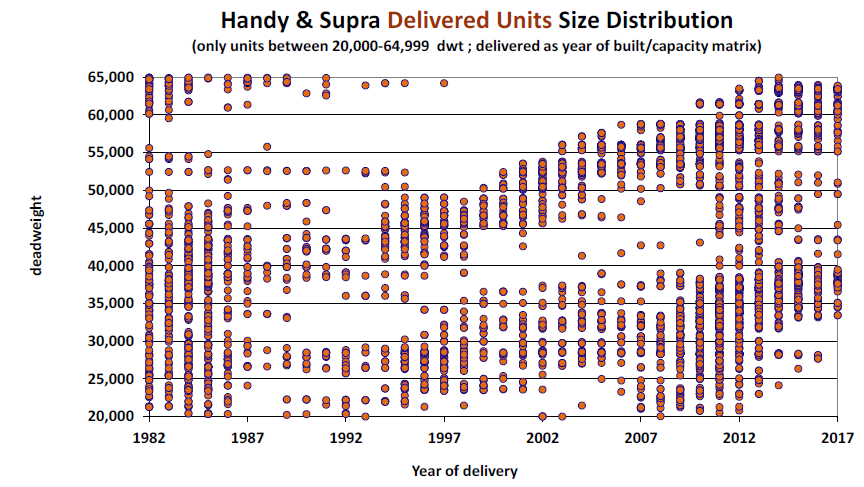

توزیع شناورهای تحویل داده شده هندی و سوپرا

شناورهایی که به تازگی طراحی شده اند با ظرفیت بین 60 هزار تا 64 هزار و 999DWT در سال 2011 میلادی تحویل داده شدند. اگرچه آن شناورها به لحاظ ظرفیت مشابه شناورهای پاناماکس قدیمی بدون چرخ دنده بودند، به چرخ دندۀ مدیریت بار تجهیز شده و کارآیی سوخت بیشتری را فراهم می سازند.

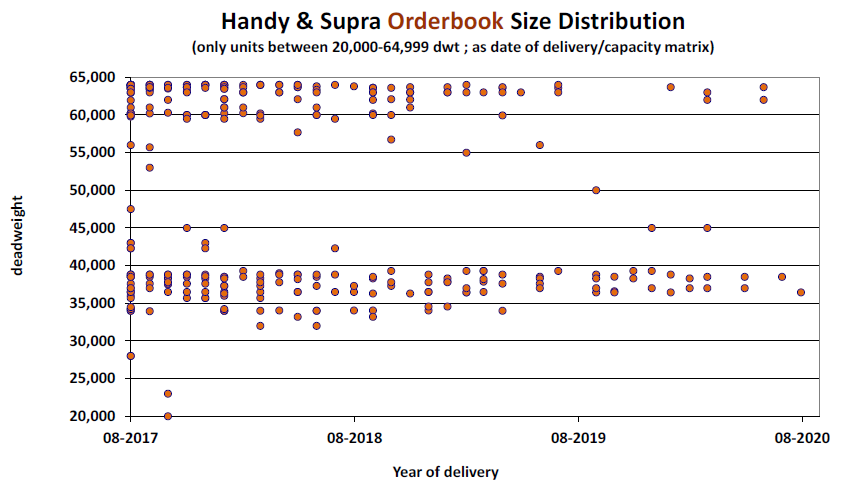

توزیع سایز دفتر سفارش شناورهای هندی و سوپرا

دفتر سفارش ها تمرکز بر ساخت شناورهایی با ظرفیت بین 30 هزار تا 39 هزار و 999 DWT را نشان می دهد و خبر از ایجاد گرایش به مالکان برای سفارش ساخت شناورهای بزرگتر می دهد.

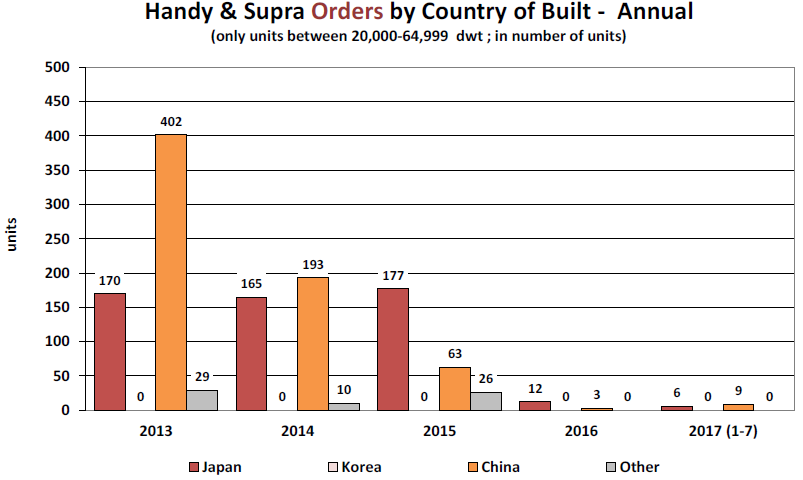

سفارش های ساخت شناورهای هندی و سوپرا بر اساس کشور سازنده- سالانه

بیشترین درصد سفارش ساخت شناورهای فله خشک در ظرفیت بین 60 هزار تا 64 هزار و 999 DWT به کشتی سازی های چین تعلق گرفت که به طور موفقیت آمیزی بازار شناورهایی با ظرفیت 60 هزار تا 64 هزار و 999 DWT و قیمت پایین در دست گرفته است. اما، سال 2016 میلادی در تمام کشتی سازی شاهد افت سفارش ها بود و این گرایش تا اوایل سال جاری میلادی نیز ادامه داشت.

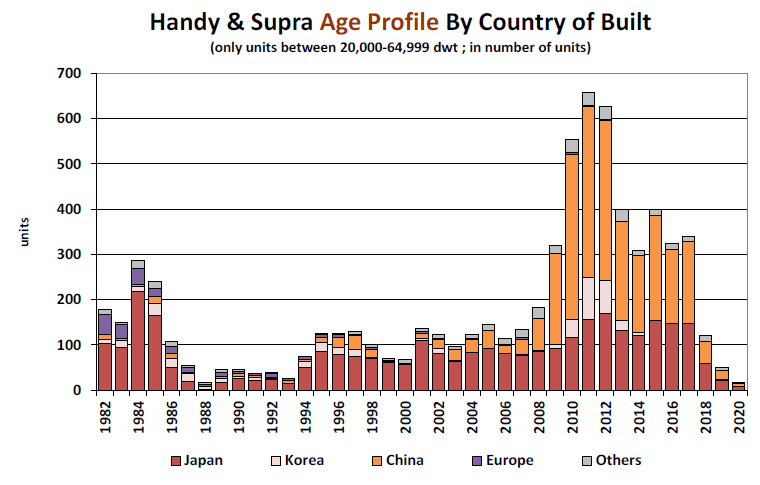

سابقه پروفایل شناورهای هندی و سوپرا بر اساس کشور سازنده

بازده کشتی سازی های ژاپن به موجب ارزش پایین ین و تقاضای داخلی از شرکت های محلی نسبتاً و طی دو دهۀ اخیر ثابت باقی مانده است. چین اما، طی دهۀ گذشته شاهد بازده بالا و قابل ملاحظه ای بوده است.

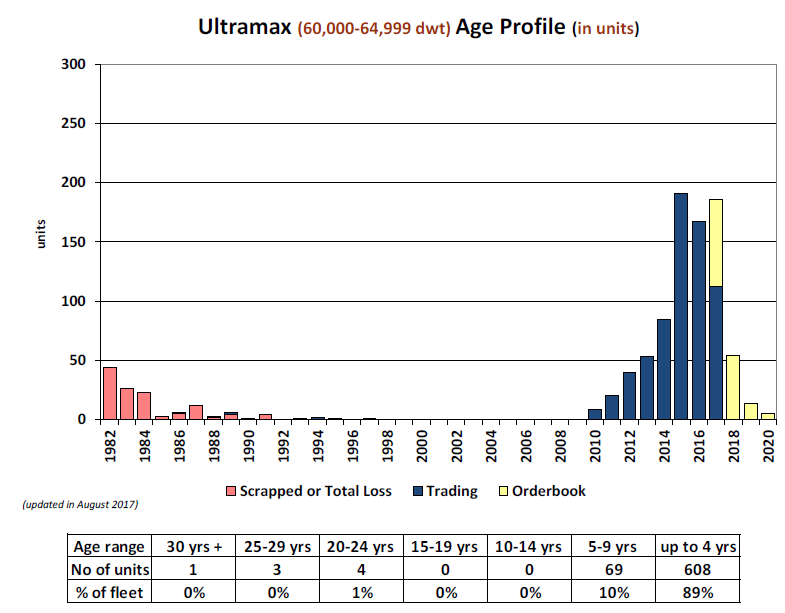

سابقۀ پروفایل شناورهای اولتراماکس

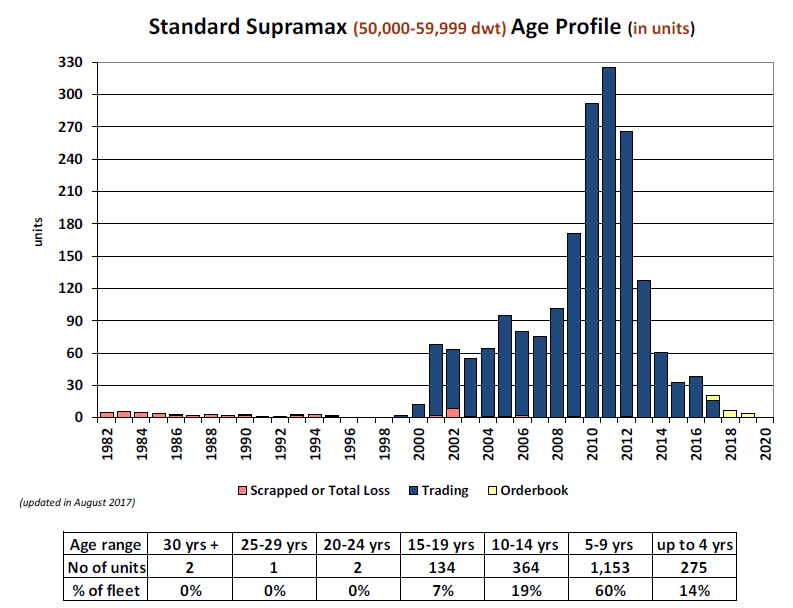

سابقۀ پروفایل شناورهای سوپراماکس استاندارد

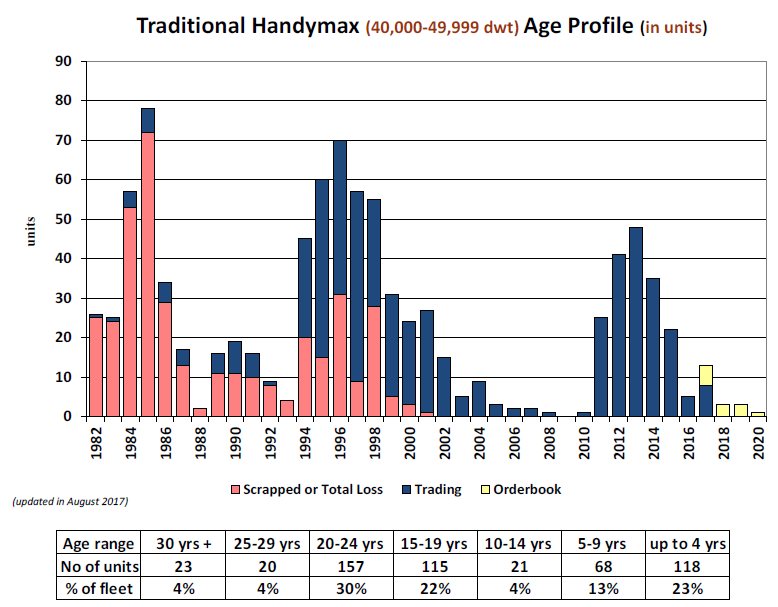

سابقۀ پروفایل شناورهای قدیمی هندی ماکس قدیمی

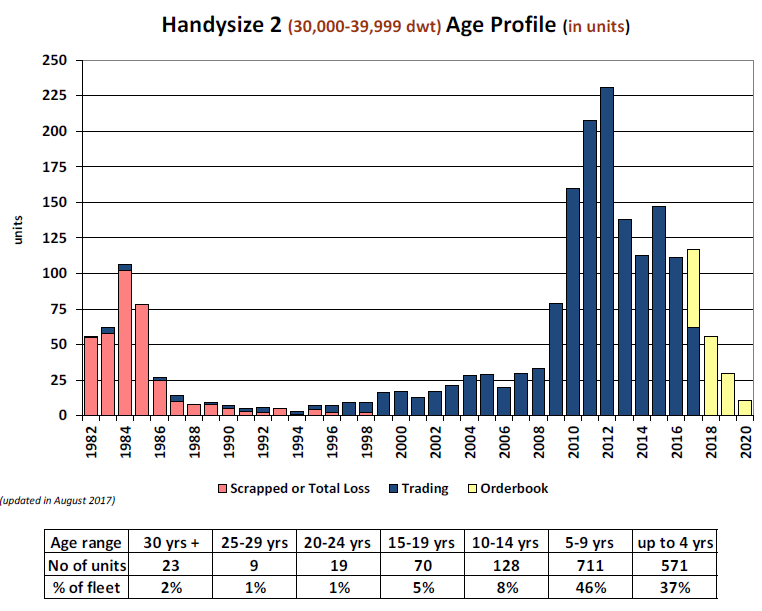

سابقۀ پروفایل شناورهای هندی سایز 2

سابقۀ پروفایل شناورهای هندی سایز 1

(زغال سنگ، تولیدات فولاد، فله کشاورزی)

شناورهای سوپراماکس و هندی سایز به دلیل طول محدودشان برای مدیریت بار بنادر با محدودیت یا بنادری که زیرساخت های مناسب ندارند، مورد استفاده قرار می گیرند. در همین راستا، شناورهای هندی و سوپرا تنوعی از کالاهای متفاوت از جمله زغال سنگ، غلات، سویا، تولیدات فولاد و فله کشاورزی را حمل می کنند. دیگر انواع بار نیز شامل سنگ معدن نیکل، آلومینیوم، پت کک، ورقه های چوب، قراضه آهن، سنگ آهک و انواع کود می شود.

زغال سنگ

واردات زغال سنگ و زغال قهوه ای به موجب کاهش مصرف کشورها و تغییر الگوی مصرف به سمت برق، باد و دیگر منابع تجدیدپذیر از سال 2015 تا 2016 میلادی 29.9 درصد کاهش یافته است. با این وجود، در سال 2016 میلادی و پس از آنکه بازده تحمیلی دولت کاهش یافت و منجر به افت قیمت داخلی زغال سنگ و کمبود منابع شد، بازار زغال سنگ قدرتی دوباره گرفت و کاربران این محصول را وادار به واردات مواد لازم کرد. در نتیجه، بازده مجموع زغال سنگ خام در مقایسه سال به سال 9.4 درصد افت پیدا کرد و به سه میلیارد و 400 میلیون تن رسید. این درحالی است که واردات زغال سنگ و زغال قهوه ای 25.2 درصد رشد را تجربه کرد و به رقم 255.5 میلیون تن رسید. همین امر باعث شد تا کاهش تجارت زغال سنگ از اندونزی به هند که مهمترین مسیر تجارت برای شناورهای سوپراماکس است، به تعادل برسد.

در سال های 2014 و 15 میلادی، هند به عنوان بزرگترین مقصد صادراتی برای صادرات زغال سنگ اندونزی نام گرفت. هند صادرات زغال سنگ را برای استفاده از شناورهای سوپراماکس به موجب محدودیت های بندری، محدود کرد. اما، تجارت کنونی در هند از افزایش تولید داخلی زغال سنگ و کاهش تقاضای این محصول از تاسیسات برق میزان تقاضای این کشور برای واردات را کاهش داده است. وزیر زغال سنگ هند اعلام کرده است، واردات زغال سنگ 6.4 درصد در سال مالی 2017 مالی با افت همراه بود و به 191 میلیون تن رسیده است. افزون بر آن در بازۀ زمانی آوریل-ژوئن سال جاری میلادی میزان واردات این محصول از سوی هند کاهش 8.1 درصدی را تجربه کرد و به رقم 52.7 میلیون تن رسید.

از سوی دیگر، از زمانی که چین محدودیت های بازده داخلی را نادیده گرفت، میزان واردات زغالی سنگ و زغال قهوه ای کشور با رشد 18.2 درصدی در بازۀ زمانی ماه ژانویه-ژوئن 2017 میلادی روبه رو شد و به 152.71 میلیون تن رسید. عوامل متعددی از جمله تقویت بازده گرمایش الکتریکی که در مقایسه با مدت مشابه سال گذشته 7.6 درصد رشد داشت، تقاضای بالا از انبارهای فولاد همزمان با افزایش بازده این محصول و تقاضای استفاده از منابع موجود موجبات این رشد را فراهم آوردند. اما، تقاضای واردات می تواند به تدریج و برای مدتی کوتاه متوقف شود چرا که نشانه های افزایش تولید زغال سنگ، پایان استفاده از منابع موجود، رشد بهره مندی از نسل برق و کاهش تقاضا از انبارهای فولاد دیده می شوند.

دولت چین واردات زغال سنگ را به ترمینال های کوچک کشور که از سوی مقامات استانی ساخته شده است را از نخستین روز ماه جولای در تلاش برای افزایش قیمت زغال سنگ و حمایت از بخش معدن داخلی متوقف کرده است. این درحالی است که تاثیر ممنوعیت واردات این محصول ملاحظه می شود به گونه ای که ممسیرهای کوتاهی که شناورهای کوچک به سمت بنادر کوچک طی می کنند، ممکن است مختل شوند. از این رو، حمل محمولات بزرگتر با شناورهای پاناماکس و کیپ سایز به سمت بنادر هاب بزرگ برای جبران این نقص افزایش می یابد.

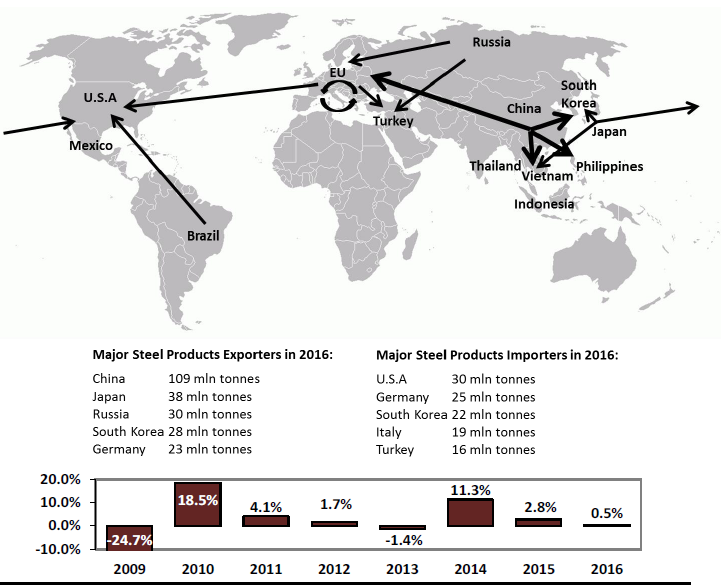

تولیدات فولاد

تولیدات فولاد سهم بزرگی از تجارت با شناورهای هندی و سوپرا را به خود اختصاص می دهد به گونه ای که چین 50 درصد بازده فولاد خام در سطح جهان را تامین می کند و بزرگترین صادره کننده این محصول در دنیا است. اما، میزان صادرات فولاد از سوی چین و از سال گذشتۀ میلادی تاکنون کاهش یافته است به گونه ای که میزان صادرات با افت سه درصدی در سال 2016 میلادی همراه شد و حجم صادرات به 109 میلیون تن رسید. این روال نزولی در هفت ماه نخست سال جاری میلادی نیز ادامه داد و با افت 29 درصدی نسبت به سال گذشتۀ میلادی به 48 میلیون تن رسید.

علت افت صادرات فولاد از سوی چین افزایش تقاضای داخلی، تلاش پکن برای مقابله با مازاد ظرفیت و اتخاذ اقدام های سختگیرانه از سوی کشورهای وارد کننده گزارش شده است. حتی حمل محمولات به پنج مقصد برتر چین از جمله کرۀ جنوبی، ویتنام، فیلیپین، تایلند و اندونزی که سال گذشته با افزایش همراه بود در هفت ماه نخست سال جاری میلادی و در مقایسه سال به سال افت 6.57 درصدی را تجربه کرد.

بر همین اساس، اتحادیۀ فولاد و آهن چین در این باره اعلام کرد: چین ظرفیت فولاد خام را در نیمۀ نخست سال جاری میلادی تا 42.39 میلیون تن کاهش داد که برابر با 84 درصد از میزان هدف در تمام سال است. هدف از این امر مقابله جدی با تولید غیرقانونی فولاد با درجۀ پایین است که تا پایان ماه ژوئن سال جاری میلادی ظرفیت آن تا 119 میلیون تن کاهش یافته است.

درصورتی که نرخ فولاد چین بالا بماند، به دنبال آن بازار شاهد کاهش ظرفیت خواهد بود و تقاضای داخلی را مورد حمایت خود قرار می دهد و روند کاهش صادرات فولاد ادامه خواهد داشت. اما توسعه های زیرساختی در طرح یک جاده-یک کمربند چین می تواند نقطه حمایتی از تجارت منطقه ای باشد.

گندم، غلات دانه درشت و سویا

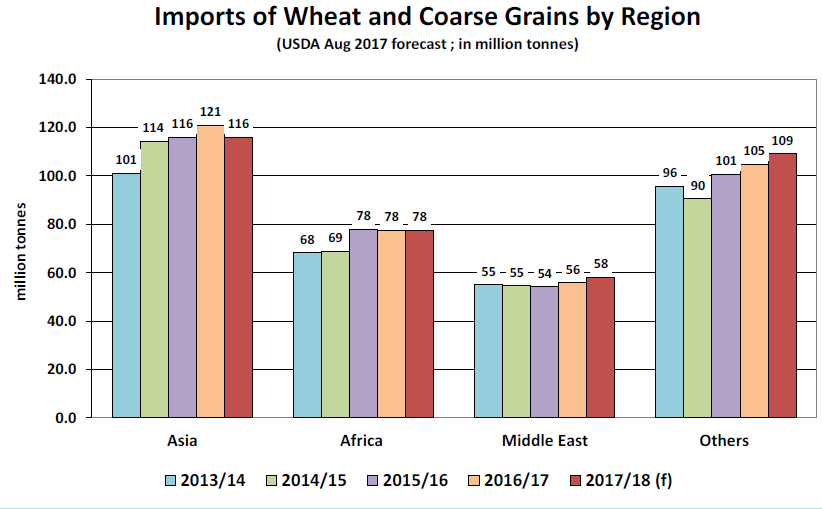

فله کشاورزی مانند گندم، غلات دانه درشت و سویا سهم قابل توجهی از تجارت شناورهای هندی سایز را به خود اختصاص می دهد. تجارت جهانی گندم و غلات دانه درشت طی 10 سال اخیر افزایش قابل ملاحظه ای را تجربه کرد و پیش بینی می شود در سال 2017 میلادی با افزایش 2.1 درصدی همراه شود و حجم تجارت آن به موجب افزایش واردات در آسیای جنوبی، خاورمیانه و آمریکای جنوبی به 364.2 میلیون تن برسد. در این میان، آسیا بزرگترین وارد کننده است و انتظار می رود در سال جاری میلادی میزان واردات آن به 120.2 میلیون تن برسد. بزرگترین صادرکنندۀ گند جهان روسیه، اروپا، آمریکا، استرالیا و کاناداست این درحالی است که بزرگترین صادرکنندۀ ذرت (و غلات دانه درشت در حالت کلی) آمریکا، برزیل، آرژانتین و اوکراین است.

اما، وزرات کشاورزی آمریکا (USDA) رشد کند 0.3 درصدیِ تجارت جهانی گندم و غلات دانه درشت را برای سال 2017 و 18 میلادی و رسیدن آن به 365.4 میلیون تن پیش بینی کرده است. واردات آسیا به طور ویژه انتظار می رود کاهش و رسیدن به 115.7 میلیون تن را به موجب تقاضای پایین واردات چین و هند و افزایش بازده داخلی در سال 2017/18 میلادی تجربه کند. بر اساس پیش بینی ها انتظار می رود تایلند نیز به دنبال محدودیت های وارداتی گندم، واردات خود را کاهش دهد.

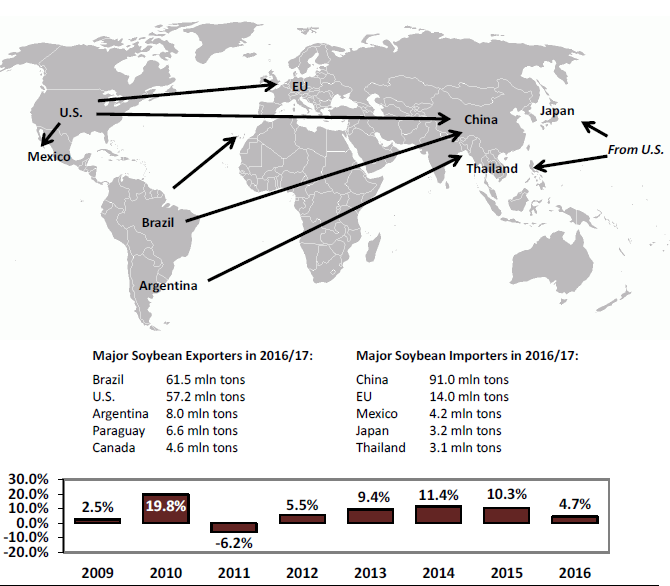

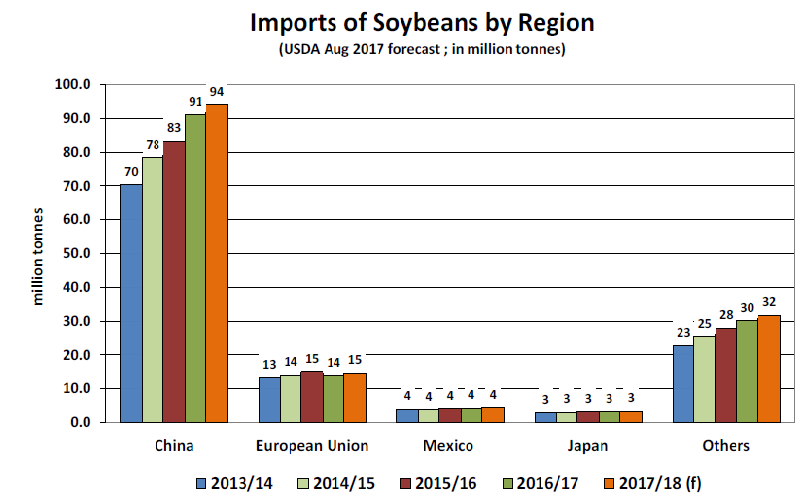

برآوردها خبر از افزایش 9.7 درصدی تجارت سویا در سطح جهان و رسیدن آن به 145.2 میلیون تن در سال 2016/17 میلادی می دهد. تجارت سویا در وهلۀ نخست از سوی چین مدیریت می شود که تخمین زده شده است تا 9.3 درصد در مقایسۀ سال به سال افزایش یافته و به 91 میلیون تن در سال بازاریابی 2016/17 رسیده است.صادرات سویا نیز از سوی برزیل و آمریکا به ترتیب در جایگاه نخست و دوم قرار دارد که هر دو شاهد رکورد در میزان صادرات به حجم 61.5 و 57.2 میلیون تن در سال 2016/17 میلادی می دهد.

وزارت کشاورزی آمریکا پیش بینی کرده است که تجارت جهانی سویا در سال 2017/18 میلادی با رشد 3.1 درصدی همراه باشد و به 149.7 میلیون تن برسد. علت افزایش حجم تجارت جهانی تقاضای چین اعلام شده است که انتظار می رود شاهد واردات 94 میلیون تن در مدت زمان مذکور باشد.

تجارت زغال سنگ حرارتی و کک شو

• دومین کالای تجاری پس از سنگ آهن

• رشد سریع تقاضا از سوی چین در سال های 2009-13 میلادی

• کاهش 35 درصدی واردات چین در سال 2015 و رشد آن در سال 2016

• افت بی سابقه و ناگهانی واردات اروپا

• ثبات در میزان واردات هند، چشم انداز نامشخص

تجارت گندم/غلات دانه درشت

• افزایش واردات گندم در اقیانوس ارام در سال 2015/16 میلادی و افزایش 35.3 درصدیِحجم تجارت این محصول در اندونزی و رسیدن آن به 10.1 میلیون تن• رشد تجارت ذرت به دنبال افزایش تقاضا از اروپا و به ویژه مکزیک

• افزایش چشمگیر حمل محموله غلات به ویژه گندم از آرژانتین به آسیا در سال 2016 میلادی

• رشد قدرتمند حجم تجارت سویا در سال های اخیر

• مدیریت واردات سویا از سوی چین و تامین دو سوم حجم تجارت جهانی

• صادرکنندگان اصلی آمریکا و برزیل هستند

• واردات در سال 2016 میلادی به دنبال تغییر در سیاست های چین تحت تاثیر قرار گیرد: فروش بورس دولتی و افزایش حمایت از کشاورزان داخلی

• چین بزرگترین صادرکنندۀ فولاد، کاهش صادرات در سال 2016 میلادی به موجب محدودیت ظرفیت و افزایش تقاضای داخلی

• افزایش صادرات فولاد از سوی چین به کشورهای آسیایی از قبیل ویتنام و تایلند

• کاهش تجارت فولاد از چین به هند، آمریکا و اروپت به موجب افزایش حمایت از تولیدات داخلی

واردات گندم و غلات دانه درشت بر حسب منطقه

واردات گندم و غلات دانه درشت در سال 2016/17 میلادی در سطح جهان با افزایش سه درصدی همراه شد و به 359.2 میلیون تن رسید. در سال 2017/18 میلادی انتظار می رود بازار کاهش شدید در واردات این دو محصول در آسیای شرقی را تجربه کند و تعادلی بین افزایش کلی در تقاضای خاورمیانه را شاهد باشد. همچینن میزان واردات را به سمت صعودی با سرعت کند سوق می دهد تا ضمن رشد 0.5 درصدی به 361.1 میلیون تن برسد.

واردات سویا بر حسب منطقه

واردات جهانی سویا در سال 2016/17 میلادی در مجموع با 6.7 درصد افزایش به 142.3 میلیون تن رسید. در سال 2017/18 میلادی میزان واردات جهانی انتظار می رود رشد چهار درصدی را تجربه کند و به موجب افزایش واردات به چین حدوداً به 148 میلیون تن برسد. واردات سویا در سال 2017/18 میلادی بر اساس پیش بینی ها 3.3 درصد رشد خواهد کرد و به 94 میلیون تن می رسد.

(نرخ، ارزش، حجم فروش)

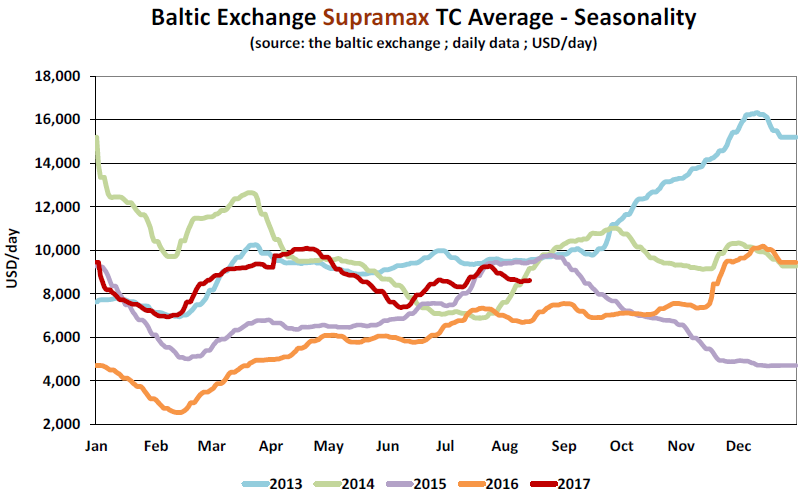

میانگین درآمد سوپراماکس در بورس بالتیک

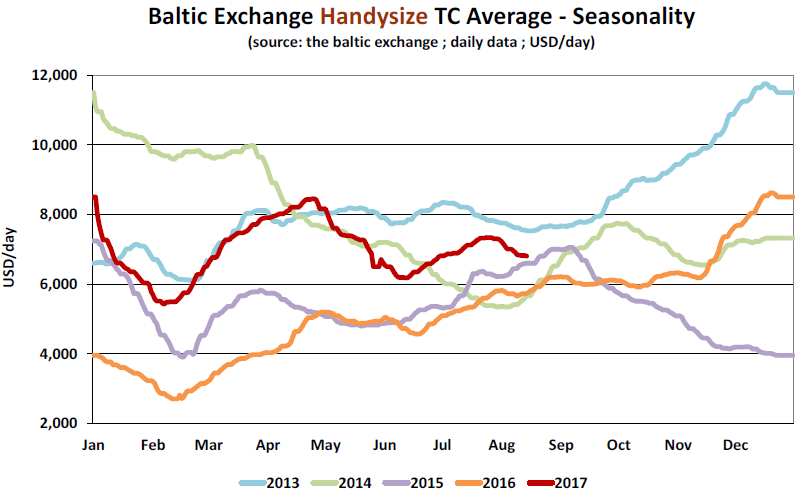

میانگین درآمد هندی سایز در بورس بالتیک- فصلی

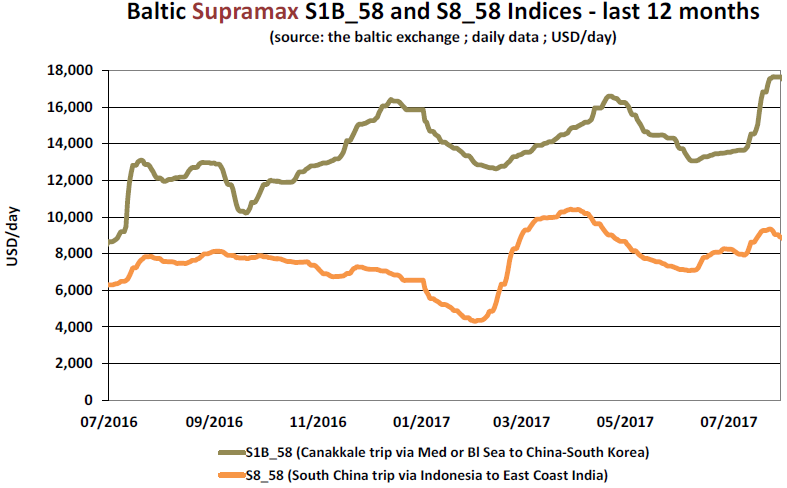

شاخص های سوپراماکس در مسیرهای S1B-58 و S8-58 در بورس بالتیک- 12 ماه اخیر

S1B-58 (سفر دریایی چناق قلعه از مدیرانه یا از قلمرو بریتانیا دراقیانوس هند به چین-کرۀ جنوبی)

S8-58 (سفر دریایی چین جنوبی از اندونزی به کرانۀ شرقی هند)

در هفت ماه نخست سال جاری میلادی، میانگین درآمد زمانی در مسیرهای S1B-58 و S8-58 به ترتیب و در مقایسه با مدت مشابه سال گذشته میلادی 76 و 59 درصد افزایش یافت.

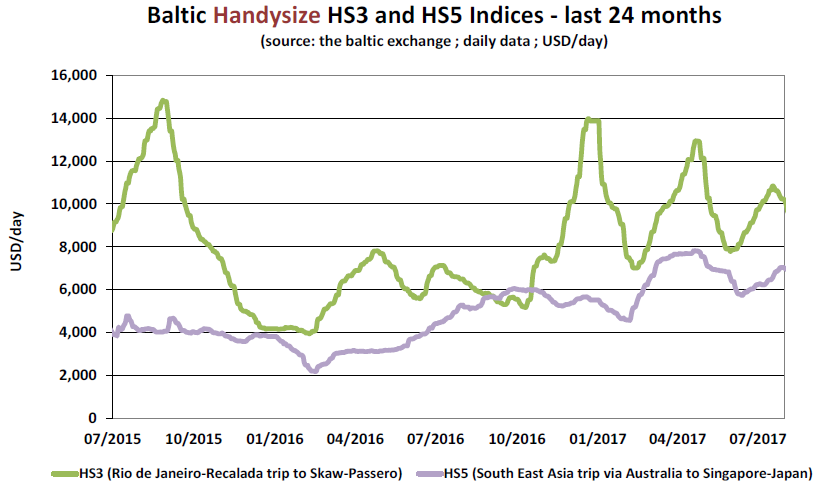

شاخص های هندی سایز در مسیرهای HS3 و HS% در بورس بالتیک- 24 ماه اخیر

HS3 (مسیر دریایی ریودوژانیرو-Recalada به Skaw-Passero)

HS5 (مسیر دریایی آسیای جنوب شرقی از استرالیا به سنگاپور-ژاپن)

میانگین درآمد زمانی در هفت ماه آغازین سال جاری میلادی در مسیرهای HS3 و HS5 به ترتیب 61 و 88 درصد در مقایسه با هفت ماه نخست سال 2016 میلادی رشد داشت.

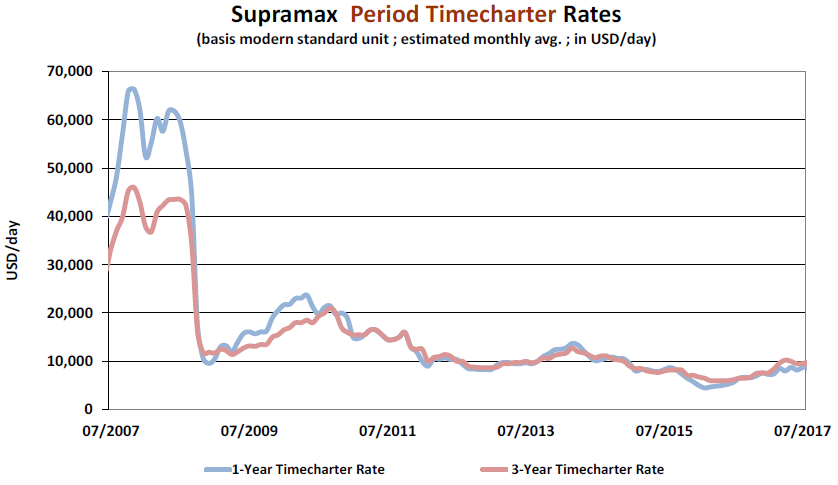

نرخ درآمد زمانی دوره ای برای شناورهای سوپراماکس

نرخ درآمد زمانی دوره ای برای شناورهای هندی سایز

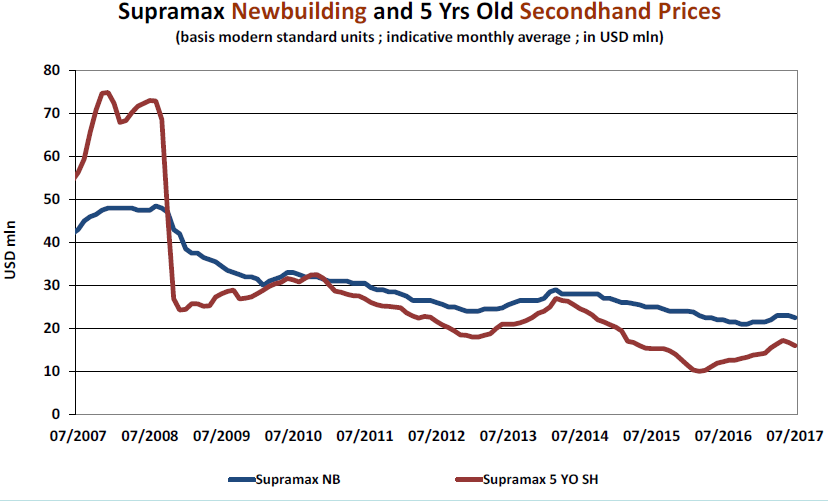

نرخ شناورهای دست دوم پنج ساله و شناورهای نوساز سوپراماکس

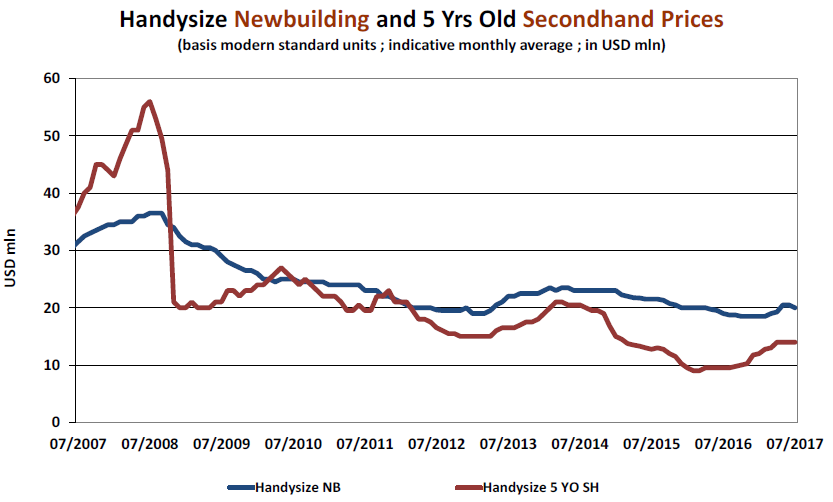

نرخ شناورهای دست دوم پنج ساله و شناورهای نوساز هندی سایز

همانند شناورهای سوپراماکس، قیمت شناورهای نوساز و دست دوم هندی سایز به موجب وضعیت مناسب بازار بهبود جزئی را تجربه کردند. در ماه جولای سال جاری میلادی، نرخ شناورهای نوساز و دست دوم پنج سالۀ هندی سایز به ترتیب شاهد رشد پنج و 47 درصدی در مقایسه با مدت مشابه سال گذشتۀ میلادی بود.

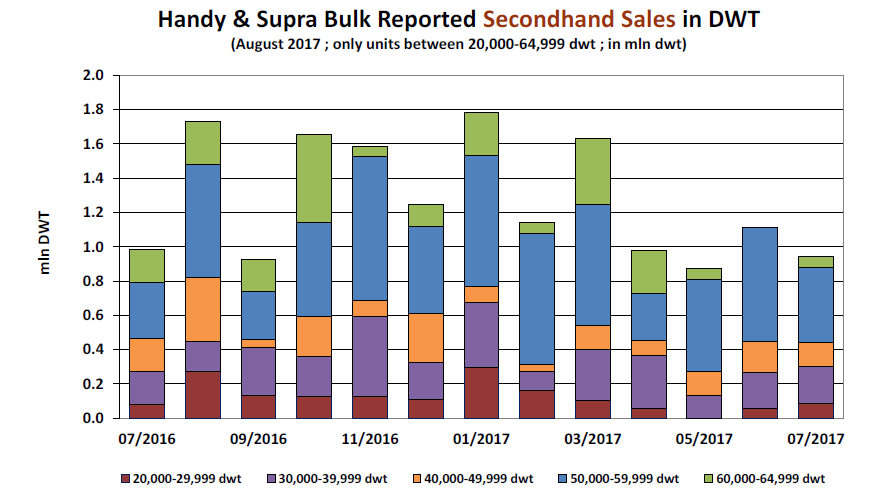

فروش شناورهای دست دوم فله هندی و سوپرا بر حسب DWT

در هفت ماه نخست سال جاری میلادی، 187 فروند شناور دست دوم به ظرفیت مجموع 8.5 میلیون DWT فروخته شد که در مقایسه با مدت مشابه سال گذشته با ثبت فروش 174 فروند و ظرفیت 7.9 میلیون تن DWT رشد بسیار ناچیزی را تجربه کرد. در این فروش شناورهایی با ظرفیت بین 50 هزار تا 59 هزار و 999 DWT و 30هزار تا 39 هزار و 999 DWT بیشترین میزان را به خود اختصاص دادند.

پس از اعمال فشار بسیار بر نرخ ها در سال 2016 میلادی، شاخص شناورهای سوپرا و هندی در بورس بالتیک بهبود را تجربه کرد و به طور میانگین به ترتیب به هشت هزار و 500 و هفت هزار دلار در روز و در هفت ماه نخست سال جاری میلادی رسید. در مدت زمان مذکور، 195 فروند شناور با ظرفیت مجموع 10.5 میلیون تن بین 20 هزار تا 64 هزار و 999 DWT و افت هشت درصدی در مقایسه با مدت مشابه سال گذشته میلادی تحویل مالکان داده شد. حدود 67 درصد از تحویل شناورها با سایط بین 60 تا 64 هزار و 999DWT در سال جاری میلادی تحویل داده شد. در این راستا و با توجه به افت میزان تحویل شناورها انتظار می رود سال جاری میلادی در مجموع شاهد تحویل 15 تا 16 میلیون تن DWT باشد که در مقایسه با 17 میلیون تن DWT در سال گذشتۀ میلادی خبر از کاهش آن می دهد.

از سوی دیگر، در هفت ماه آغازین سال جاری میلادی 84 فروند شناور با ظرفیت بین 20 هزار تا 64 هزار و 999 DWT برای روانۀ یاردهای اوراق شدند که ظرفیت مجموع آنها به 3.3 میلیون تن DWT رسید. این رقم در مقایسه با آمار سال گذشته 32 درصد افت را تجربه کرده است. انتظار می رود اوراق شناورها در سال 2017 میلادی در مجموع کاهش باید. این درحالی است که قوانین سیستم آب توازن و استفاده از سوخت کم سولفور در صنعت کشتیرانی و در سال های پیش روی از افزایش اوراق در بازار خبر می دهد.

در خصوص رشد ناوگان پیش بینی ها حاکی از آن است که رشد خالص ناوگان برای شناورهای هندی و سوپرا در سال های 2017 و 18 میلادی به ترتیب چهار و صفر درصد باشد.

خوشبختانه میزان سفارش ها به طور قابل توجهی کاهش یافته است و تنها 15 فروند شناور بین ظرفیت 20 هزار تا 64 هزار و 999 DWT در سال 2016 با ظرفیت مجموع 0.82 میلیون تن سفارش داده شد. در هفت ماه نخست نیز بازار شاهد سفارش تنها 15 فروند شناور متشکل از 11 فروند با ظرفیت بین 30 هزار تا 39 هزار DWT و چهار فروند با ظرفیت بین 60 هزار تا 64 هزار 999 DWT بود.

درحالی که اوراق شناورها سرعت کمتری را به خودگرفته است، تعادل در بازار عرضه-تقاضا همزمان با تحویل شناورهای که رشد نسبتاً کندی دارد برقرار می شود و رشد تجارت به آرامی مسیر خود را طی می کند. این امر موجبات بهبود بازارهای هندی سایز و سوپراماکس مبنی بر ایجاد تعادل دوباره در میان مدت را به همراه دارد.